このブログはAI(現在は主に「ChatGPT」)を最大限駆使して生計を立てれるかチャレンジするブログです。

前回の記事でファイナンスブログの方針をChatGPTと壁打ちして当面の内容が決定しました。

いくつか提案をもらいましたが、そのどれも深い内容であると考えますので、1つづつ作成していこうと思います。

予算を立てる: 毎月の収入と支出を把握し、予算を立てることは非常に重要です。予算を作成することで、収入と支出のバランスを取り、浪費を抑えることができます。具体的な費目ごとに予算を立て、定期的に予算の実績を確認して調整しましょう。

この話題について深掘りした質問していこうと思います。

- Q毎月の収入と支出を把握するために必要なファイナンスの知識は何がありますか?

またそれらを可視化するためにはどのようなドキュメントが必要になってきますか? - A

毎月の収入と支出を把握するためには、以下のようなファイナンスの知識が役立ちます:

- 予算管理: 収入と支出のバランスを取るために、予算を作成することが重要です。予算を作成する際には、収入の見込みや固定費(家賃、ローン返済など)を考慮し、必要な支出項目(食費、交通費、光熱費など)を設定します。

- 貯蓄: 毎月の収入から一部を貯蓄することは、将来の安定や予期せぬ出費に備えるために重要です。収入から必要な支出を差し引いた残りを貯蓄に回すことを考えましょう。

- 支出の優先順位: 支出の優先順位を設定することで、無駄な出費を抑えることができます。必要な支出(食費や生活必需品)に優先して予算を割り当て、余剰資金があれば余裕のある支出(娯楽や趣味)を考えるようにしましょう。

- 債務管理: クレジットカードやローンの返済スケジュールを把握し、適切な返済を行うことが大切です。債務を効果的に管理することで、利息や遅延料金を避けることができます。

収入と支出を可視化するためには、以下のようなドキュメントが役立ちます:

- 収入と支出の記録シート: ExcelやGoogleスプレッドシートなどを使用して、収入と支出を詳細に記録することができます。日付、収入の源、支出の項目、金額などを記入し、合計を計算することで収支の状況を把握できます。

- 予算表: 月ごとの予算をまとめた表を作成することで、収入と支出のバランスを可視化できます。収入と支出の予定額を項目ごとにまとめ、実際の収入と支出と比較することで予算の進行状況を確認できます。

- グラフやチャート: 収入と支出をグラフやチャートで可視化することで、一目で収支の傾向やバランスを把握できます。例えば、円グラフや棒グラフを使用して、支出のカテゴリごとの割合や収入と支出の比較を表示することができます。

収入と支出の考え方にもいくつかやるべき事柄がありそうです。

ではモデルケースを投下して予算管理をシミュレーションしてみましょう。

- 大学卒業

- 社会人2年目

- 24歳

- Q予算管理について上記のモデルケースではどのように予算を考えれば良いでしょうか?

- A

- 収入: 給与収入が主な収入源となるでしょう。月給やボーナスなど、収入の金額と受け取りタイミングを把握しましょう。

- 貯蓄: 収入の一部を貯蓄に回すことは重要です。将来の不測の出費や将来への備えになります。収入の10-20%を貯蓄に destine することを目指しましょう。

- 生活費: 生活必需品に割り当てる予算です。食費、住居費、光熱費、通信費、交通費など、基本的な生活費に収入の40-50%を destine します。

- 娯楽費: 娯楽や趣味に充てる予算です。映画鑑賞、食事外食、旅行、趣味の活動など、リラックスや自己成長のために収入の10-20%を destine することができます。

- 教育費: 自己啓発やスキルアップのために予算を設けることも考えましょう。書籍やセミナー、オンラインコースなどに収入の一部を destine することができます。

- その他の費用: 医療費、保険料、税金、借入金の返済など、特定の費用や義務を考慮して予算を割り当てる必要があります。支払いが月々発生する場合は、収入に対して適切な割合を設定しましょう。

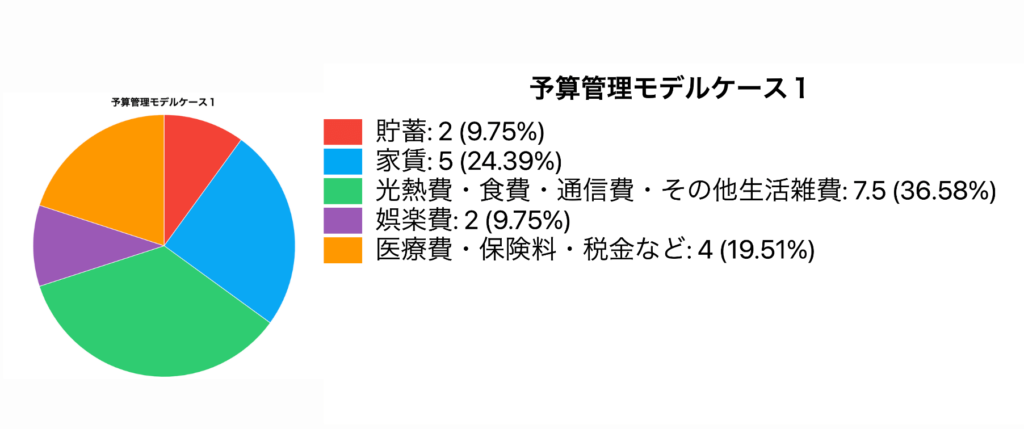

上記のモデルケースをパイチャートで出力しました。

数値で見てみるとどれくらいの予算構成が一般的なのかわかってきます。

ChatGPTが出力した答えをこちらで収入を20.5万として計算した場合です。

このモデルケースでは情報量が少ないのでこのような形になりましたので、より具体性を持たせたインプットを試みてみたいと思います。

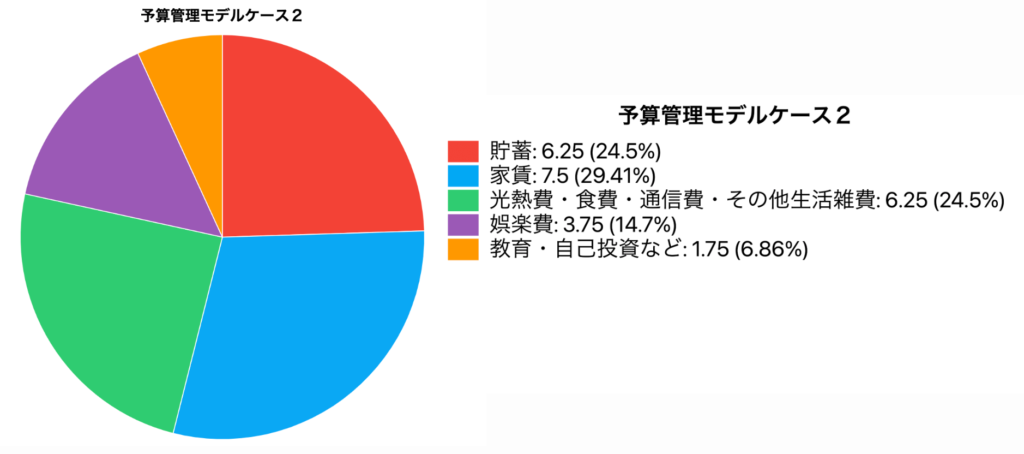

先ほどの3つの要素(大学卒業、社会人2年目、24歳)に加えて以下を追加しました。

- 東京都調布市在住

- 東京都新宿区通勤

- 月収25万円

- 借金は無い

上記のモデルケースでみてもらいます。

- Q予算の割合をパーセントで提案してください。

- A

以下は、あくまで一般的な予算割合の提案です。個々の状況や優先事項によって異なる場合がありますので、参考としてご検討ください。

- 住居費: 25% – 35% 住居費は収入の25%から35%程度を目安に設定することが一般的です。東京都内での生活を考えると、家賃や住宅ローンの支出が大きくなる可能性がありますので、30%前後を目安に設定してみてください。

- 生活費: 20% – 30% 食費や日用品、交通費、光熱費などの生活費は、収入の20%から30%程度を目安にします。これには通勤費や食費、公共料金などが含まれます。

- 娯楽費: 10% – 20% 娯楽や趣味に使うお金には、収入の10%から20%程度を充てることができます。映画や音楽、スポーツ、旅行など、自分の楽しみに合わせて予算を設定しましょう。

- 貯蓄: 20% – 30% 将来の安定や予期せぬ出費に備えるために、収入の20%から30%程度を貯蓄に回すことが推奨されます。貯金を積み立てることで、将来の目標や緊急時の備えに役立ちます。

- 教育・成長費: 5% – 10% 自己啓発やスキルアップのために、収入の5%から10%程度を教育や成長に充てることを検討してください。書籍やセミナー、オンラインコースなど、自己投資に役立つ費用を考慮しましょう。

なお、借金がないとのことですので、返済に充てる必要はありませんが、将来の資産形成や不測の事態に備えるために貯蓄を重視することがおすすめです。

具体的なパーセントでもらえたことでより明確になりました。

回答では20%〜30%などの提案は中央値の25%で設定しました。

モデルケース2では「借金なし」という要素を入れたのからでしょうか、先ほどのモデルケース1に比べて貯蓄の割合が高くなりました。

いづれのケースにしても家賃と生活費全般を合計した割合が55%〜60%を占めていることがわかりました。

また借金(ローン)がある・なしによって10%〜15%前後の予算が変わってくることも考えられます。

教育や投資に5%〜10%などが平均的な水準と考えるとこの割合が多いほど競争に勝てる可能性が上がるという形でしょうか。

月別の予算管理についての考察です。

モデルケースを集めてまた投下してパイチャートで比較してみたいと思います。

コメント